口座開設(個人のお客さま)

STEP1お客さまにご用意いただくもの

-

ご印鑑 京銀証券とのお取引印鑑としてご登録させていただきます。

-

金融機関の振込先口座番号 証券取引口座からご出金される場合等、あらかじめご指定いただいているご本人さま名義の預金口座にお客さまのご指示によりお振込みします。

-

マイナンバー(個人番号) マイナンバー(個人番号)を確認する書類として、個人番号カード・通知カード(現住所の記載があるもの)・住民票の写し(個人番号の記載があるもの)・住民票記載事項証明書(個人番号の記載があるもの)のいずれかをご提示ください。 ※「個人番号カード」の場合、以下のご本人確認書類を兼ねることができます。

-

ご本人確認書類 お客さまのお名前、ご住所、生年月日が確認できる以下の書類のうち、顔写真付きの場合はいずれか1つ、顔写真なしの場合はいずれか2つの書類をご提示ください。(なお、ご提示いただいたご本人確認書類についてはコピーをいただきます。)

| 本人確認書類 | 備考 |

|---|---|

|

|

|

|

STEP2口座開設のお申込み

タブレットにて口座開設を受付けさせていただきます。

お名前、ご住所等のほか、お客さまの投資スタイルに合わせて適切なアドバイスをさせていただくため、「投資のご方針」「投資のご経験」等についてもお伺いさせていただきます。

STEP3口座開設完了

口座開設が完了しましたら、「口座開設手続完了のご案内」を郵送しますので、以下の項目をご確認ください。

「口座開設手続完了のご案内」の記載項目

- お客さまの京銀証券の部店番号、口座番号

- 京銀証券への銀行振込口座番号(お客さま専用口座)

内部者登録について

内部者登録とは?

お客さまがいずれかの上場会社等について下記に掲げる対象者(以下「内部者」といいます。)に該当される場合、日本証券業協会の規定に基づき、その旨の登録(以下「内部者登録」といいます。)をさせていただきます。

※内部者登録はインサイダー取引等の未然防止のために日本証券業協会より求められています。

内部者に該当する場合には必ず該当する項目へのチェックをお願いします。

新規口座開設時

会社にお勤めの方は、「勤務先」「所属」「役職」欄へ必ずご入力くださいますようお願いします。下記で内部者に該当されるかどうかを確認していただき、該当される場合は、「会社関係者の申告書兼内部者登録カード」欄で該当する項目にチェックをお願いします。

口座開設後

お客さまの勤務先や役職等の変更により内部者に該当することとなった場合や内部者に該当する理由に変更が生じた場合には、お取引店までご連絡くださいますようお願いします。

内部者登録の対象となるお客さま

-

①上場会社※1の取締役、監査役、会計参与、執行役のいずれかである方(社外取締役、社外監査役を含みます)

上場投資法人(J-REIT等)の執行役員である方 -

②上記①に掲げる方の配偶者または同居人である方

③いずれかの上場会社について、総株主の議決権の10%以上を保有している方

④いずれかの上場会社について、直近の有価証券報告書(半期、四半期報告書を含みます)に、大株主として記載されている方

⑤上場会社の親会社※2または中核子会社※3の取締役、監査役、会計参与、執行役のいずれかである方(社外取締役、社外監査役を含みます)

⑥直近1年以内で上記①⑤のいずれかに該当していた方

⑦上場会社※1、上場会社の親会社※2または中核子会社※3において役員に準ずる役職にある、または役員待遇にある方(執行役員、執行理事、経営役、支配人、理事等、役職名は問いません)

⑧上場会社※1、上場会社の親会社※2または中核子会社※3において、経理部、財務部、経営企画部、社長室およびこれに類似する業務(決算、資本政策、合併・買収等)に関わる部署に属している方

※1 上場投資法人(J-REIT等)の資産運用会社を含みます

※2 上場投資法人(J-REIT等)の資産運用会社の主な特定関係法人を含みます

(特定関係法人については、日本証券業協会「上場投資法人等の資産運用会社およびその特定関係法人について」をご参照ください)

※3 中核子会社…上場会社が純粋持株会社である場合のグループの中核となる子会社

証券総合サービス

証券総合サービスにより、お客さまの資産運用から資産管理までをトータルにサポートさせていただきます。

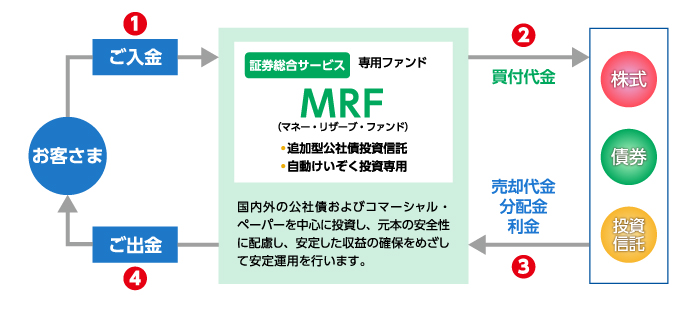

証券総合サービスの仕組み

ポイント

- 出し入れ自由

- 毎日決済を行い、運用収益は原則として全額分配します。

- 分配金は、1ヵ月分をまとめて税引後自動的に再投資します。

お客さまが証券取引口座に預けた資金は、証券総合サービス専用ファンドである『MRF』で一旦運用されます。お客さまが投資信託や株式等を買付けると、自動的にMRFが解約され、それらの買付資金となります。

- 1証券取引口座へ入金すると、自動的にMRFが買付けられます。

- 2投資信託や株式等を買付ける際には、自動的にMRFを解約して、買付代金に充当します。

- 3投資信託の分配金等を受け取ると、自動的にMRFが買付けられます。※お客さまの希望により、他の方法で受け取ることもできます。

- 4自動的にMRFが解約され、出金することができます。

MRFとは?

MRFとは、マネー・リザーブ・ファンド(追加型公社債投資信託・自動けいぞく投資専用・マル優適格)の略称です。証券総合サービス専用のファンドであり、申込み手数料不要で入出金にご利用いただけます。 ※なお、MRFは投資信託であり、元本が保証されているものではありません。またMRFは預金ではないため、預金保険制度の対象ではありません。お申込みの際は、必ず「投資信託説明書(交付目論見書)」および「目論見書補完書面」をご確認ください。

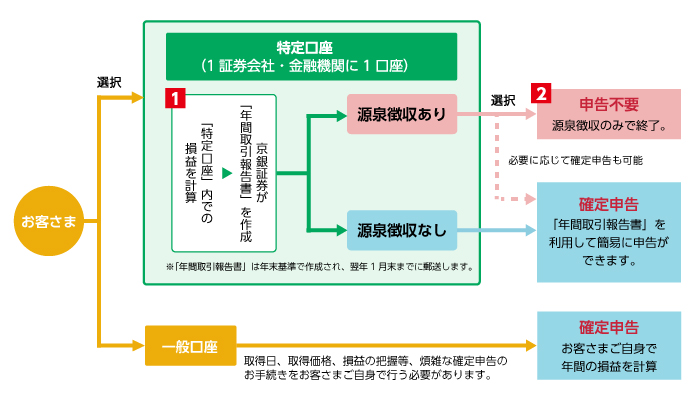

特定口座

上場株式等を売却されると、原則として確定申告が必要となります。

「特定口座」を利用することで、お客さまの「確定申告」のご負担を軽減します。

お客さまが「源泉徴収あり口座」を選択されると、原則として確定申告は不要です。

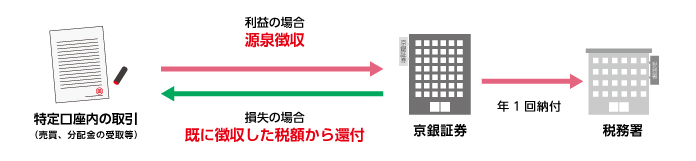

特定口座の仕組み

1取得日、取得価格の管理や損益の計算を、お客さまにかわって京銀証券が行います。

特定口座での年間の譲渡所得等を記載した「年間取引報告書」を、お客さまにお送りしますので、これを利用して簡易に申告を行うことができます。 ※2016年1月からは、特定公社債、公社債投資信託の譲渡損益(償還損益を含む)や利子等も特定口座で管理することができるようになりました。

2源泉徴収ありを選択すると、特定口座内での売却・償還・収益分配金の受入れ等や損益通算に関して確定申告が不要となります。

取引の都度、京銀証券が利益から税金を徴収し、年間の税額をまとめて税務署に納付します。

利益であれば所得税と住民税が徴収され、損失であれば徴収した税額から還付されます。

金融所得課税の一体化により、特定口座の活用がより便利になりました。

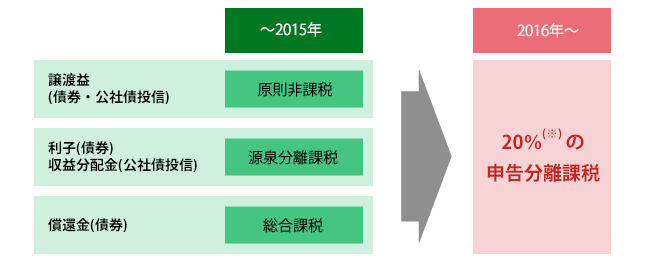

2016年1月より、債券や公社債投信の税制が変わり、株式や株式投信の課税方式と同様となりました。

債券・公社債投信の譲渡益が課税対象になります

債券・公社債投信も株式・株式投信と同様に、課税方式が申告分離課税になります。したがって、今まで原則非課税であった債券・公社債投信の譲渡益が課税対象となります。

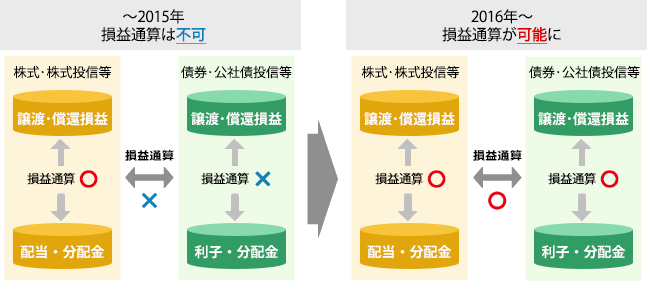

債券・公社債投信と株式・株式投信との損益通算が可能になります

債券・公社債投信の譲渡損(償還損含む)も株式・株式投信同様、確定申告をすることで翌年以降3年間繰り越しが可能となります。

債券・公社債投信を特定口座にて管理することが可能になります

特定口座にて管理可能な債券・公社債投信は以下の通りです。

- 債券

-

国債、地方債、外国国債、外国地方債、公募公社債 等

- 公社債投信

-

公募公社債投信の受益権、証券投信以外の公募投信の受益権 等

源泉徴収の仕組み

取引の都度、京銀証券が利益から税金を徴収し、年間の税額をまとめて税務署におさめます。利益であれば所得税と住民税が徴収され、損失であれば徴収した税額から還付されます。

■上場株式等の譲渡損失と配当所得等は、特定口座(源泉徴収あり)内で損益通算されます。

特定口座で株式の配当等を受け取るためには、「株式数比例配分方式」のお申込みが必要です。

源泉徴収税率

| 所得税 | 住民税 | 合計 | |

|---|---|---|---|

| 2037年12月まで | 15.315%※ | 5% | 20.315% |

| 2038年1月以降 | 15% | 5% | 20% |

ご留意事項

- ●特定口座での損益計算や税額計算の基準日は受渡日となります。従って、1年のお取引は、年初第1営業日が受渡日となるお取引から、年末の最終営業日が受渡日となるお取引までとなります。

- ●特定口座における源泉徴収方法(あり・なしの区分)は、その年の最初の換金取引(解約・償還)までは変更できます。ただし、「源泉徴収あり」の口座に収益分配金等を受け入れている場合、「源泉徴収なし」の口座に変更できるのは、その年の最初の収益分配金・利子受取前までとなります。

- ●「源泉徴収あり」の口座をご選択いただいた場合には、確定申告が不要です。ただし、譲渡損失を翌年以降3年間繰り越す場合、当社特定口座以外の口座の譲渡損益や配当金等と損益通算をする場合は確定申告が必要です。

- ●確定申告をする場合、配偶者控除・扶養控除等の適用の可否や国民健康保険料等の計算に影響が出る場合があります。※上記内容は2023年10月時点のものであり、今後の税制改正により内容が変更になる場合があります。

また、税務に関する個別のお手続き等詳細につきましては、専門の税理士等にご相談ください。